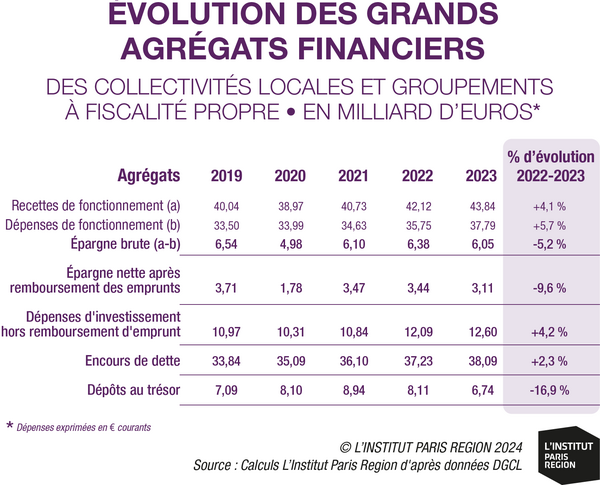

En 2023, les dépenses de fonctionnement des collectivités franciliennes et de leurs regroupements (hors syndicats) s’élevaient à 37,8 milliards d’euros. Celles-ci ont progressé de 5.7 % par rapport à 2022, soit un rythme supérieur à celui des recettes de fonctionnement (+4,1%). Dans ce contexte, et en toute logique, l’épargne brute des collectivités, qui correspond à la différence entre les recettes et les dépenses de fonctionnement, a enregistré une baisse de 5,2 %). Il convient de noter que cette épargne vise en premier lieu à rembourser les emprunts contractés et contribue au financement des investissements engagés. Une fois déduits les remboursements annuels du capital emprunté, l’épargne nette des collectivités s’élevait à 3,1 milliards d’euros, ce qui a représenté une forte baisse de 8,8 % par rapport à 2022. Ce recul de l’épargne nette n’a pas entrainé une érosion en valeur des dépenses d’investissement qui se sont élevées à 12,6 milliards d’euros en 2023, soit une progression de 500 millions d’euros par rapport à 2022. Toutefois, l’investissement a diminué en volume une fois l’inflation déduite (-0,6 % en euro constant).

En dehors de l’épargne nette constituée, le financement de ces investissements a été engagé par une augmentation des emprunts contractés (+2,3 % d’encours de dettes entre 2022 et 2023) et, surtout, par un prélèvement sur les dépôts au Trésor (-1,4 milliard d’euros).

Alerte sur les finances des collectivités franciliennes : un modèle de financement en question

Chronique de la fiscalité locale n° 15 Sommaire

Les comptes 2023 des collectivités locales et de leurs regroupements ont été publiés cet été par les services de Bercy et de l’Observatoire des finances et de la gestion publique locale (OFGL). L'analyse des données à l'échelle francilienne confirme le constat national dressé par la Cour des Comptes, au mois de juillet, dans son rapport sur les finances publiques locales 2024, à savoir une situation davantage favorable pour le bloc communal que pour les Départements et la Région. Cependant, plusieurs signaux et indicateurs récents suggèrent une dégradation budgétaire qui pourrait également toucher les communes.

Dans le cadre de sa mission d’observation et d’analyse de la fiscalité locale francilienne, L’Institut Paris Region a compilé les comptes consolidés (budgets principaux et budgets annexes) et calculé plusieurs grands agrégats financiers* pour l’ensemble des collectivités locales d’Île-de-France et leurs groupements à fiscalité propre. Cette chronique partage ici une synthèse de ce travail, en y intégrant des éléments de contexte.

Une progression des dépenses de fonctionnement supérieure à celle des recettes

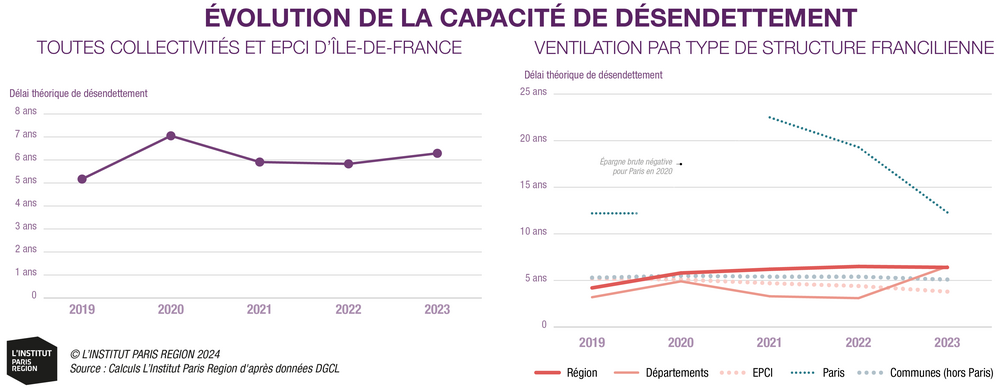

Malgré la hausse de la dette et l’effet ciseau lié à une évolution des dépenses supérieure à celle des recettes, l’endettement des collectivités d’Île-de-France semble néanmoins globalement maitrisé. La capacité de désendettement, un indicateur qui mesure le nombre théorique d’années nécessaires à rembourser la dette par l’épargne brute, s’est élevé à 6,3 ans en 2023, en légère progression par rapport à 2022 (5,8 ans).

Ce constat global masque toutefois de nettes différences selon les structures. Le délai théorique de désendettement des intercommunalités a été réduit de près d’un an entre 2021 et 2023. Il est stable pour le niveau régional (6 ans) et les communes hors Paris (5 ans). Mais pour ces dernières, la moyenne régionale masque des situations très hétérogènes (cf. carte ci-dessous). Si près de 60 % des communes franciliennes présentent une dette nulle ou une capacité de désendettement inférieure à 4 ans, le délai théorique de désendettement est supérieur à 12 ans pour plus d’une centaine d’entre elles.

Après avoir connu des niveaux extrêmement élevés pendant la période du Covid, la capacité de désendettement de Paris a fortement baissé (-11 ans par rapport à 2021) pour atteindre 12 ans, niveau souvent considéré comme le seuil de vigilance lorsqu’il est observé ou dépassé sur plusieurs années. Cette réduction du délai théorique de désendettement résulte d’une reconstitution de l’épargne brute (+320 M€ par rapport à 2021), elle-même liée à :

- Une croissance notable des recettes fiscales avec :

- l’activation du levier fiscal (augmentation de 50% du taux de la taxe foncière) ;

- la perception d’une taxe de séjour supérieure à celle observée avant le Covid (134 M€ contre 38 M€ deux ans plus tôt) avec le rétablissement de l’activité touristique ;

- l’impact de l’inflation sur la dynamique de certaines taxes (valeurs locatives, TVA).

- Une évolution des dépenses de fonctionnement inférieure à l’inflation (+1,6 % soit +115 M€).

Après avoir augmenté entre 2019 et 2021 (+2,2 ans), la capacité de désendettement de la Région est quant à elle en très légère baisse, résultant d’une croissance de l’épargne brute (+2,9 % par rapport à 2022) supérieure à celle de la dette (+1,9 %).

Enfin, avec une progression de +3 ans, les départements voient en revanche leur délai moyen de désendettement doubler entre 2022 et 2023, conséquemment à la chute de leur épargne.

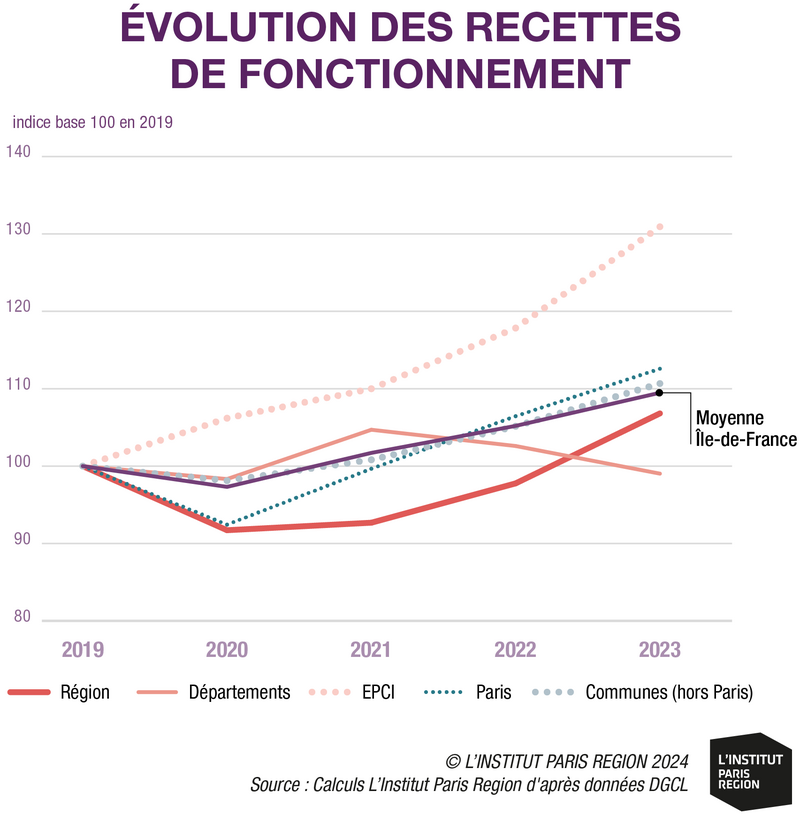

Le bloc communal épargné mais les départements confrontés à un effet ciseau

Du côté des recettes, les évolutions observées sont largement conditionnées par les recettes fiscales qui représentent plus de 70 % des ressources des collectivités et de leurs regroupements. Les communes et leurs intercommunalités ont connu une croissance dynamique (respectivement 5,4 % et 9,3 %) en raison de la prépondérance des taxes assises sur foncier bâti dans leurs ressources fiscales.. Or, l’assiette de ces taxes a connu une forte augmentation en 2023 (+7,1 %), indépendamment des hausses de taux qui ont pu être votées par ailleurs par les exécutifs locaux.

À l’inverse, les départements franciliens ont subi une baisse remarquable de leurs produits (-3,5 % contre -0,7 % sur le reste du territoire), directement imputable aux droits de mutation à titre onéreux (DMTO). Cette décrue, issue de la hausse des taux d’intérêt et de la chute des transactions immobilières qui en a découlé, a été plus marquée en Île-de-France (-28 % hors Paris contre -21 % en France hors Île-de-France). Les baisses constatées oscillent entre -24 % pour le Val-de-Marne et la Seine-Saint-Denis et - 30% pour les départements des Hauts-de-Seine et des Yvelines.

À la différence des autres structures, la progression des recettes de fonctionnement de la Région Île-de-France (+9 %) est quant à elle davantage portée par la hausse de subventions différentes dotations provenant de l’Etat (+104 millions d’euros) et du fonds social européen (+85 millions d’euros) que les recettes fiscales. Pour ce qui concerne ces dernières, la TVA, qui représente 90 % des impôts et taxes perçues, a progressé de 107 millions d’euros.

En parallèle, les dépenses engagées par les collectivités ont été fortement marquées par les conséquences de l’inflation sur les budgets locaux. Les postes relatifs aux achats/prestations de services et frais de personnel ont ainsi augmenté respectivement de 9 % (+662 millions d’euros) et de 4,1% (+593 millions d’euros) pour l’ensemble des collectivités et de leurs groupements (hors syndicats). Le bloc communal, qui représente les deux tiers des dépenses de fonctionnement des collectivités, subit logiquement le plus les effets de ces hausses : +486 millions d’euros pour les achats et prestations de services et +403 millions d’euros pour les salaires. La ville de Paris présente toutefois des évolutions des dépenses de fonctionnement sensiblement inférieures aux autres communes (+1,6 % contre 5,4 %).

Avec la hausse des taux d’intérêt, les charges financières ont par ailleurs explosé (+25,5 % par rapport à 2022) pour toutes les structures. Son impact budgétaire est toutefois relatif dans la mesure où ce poste ne représente que 2 % des dépenses de fonctionnement.

La Région voit ses dépenses d’intervention augmenter de près de 10 % (+177 M€) du fait d’un effort financier accru orienté vers les lycées et la mobilité.

Les départements ont également supporté des dépenses de fonctionnement supplémentaires (+560 millions d’euros par rapport à 2022), portées notamment par leurs interventions sur les politiques sociales et médico-sociales (+342 millions d’euros). Avec la chute de leurs recettes, ils subissent un « effet ciseaux » entrainant une forte contraction de leur épargne brute (-375 millions d’euros) et, pour la première fois depuis près de 10 ans hors période Covid, une baisse de leurs dépenses d’investissement.

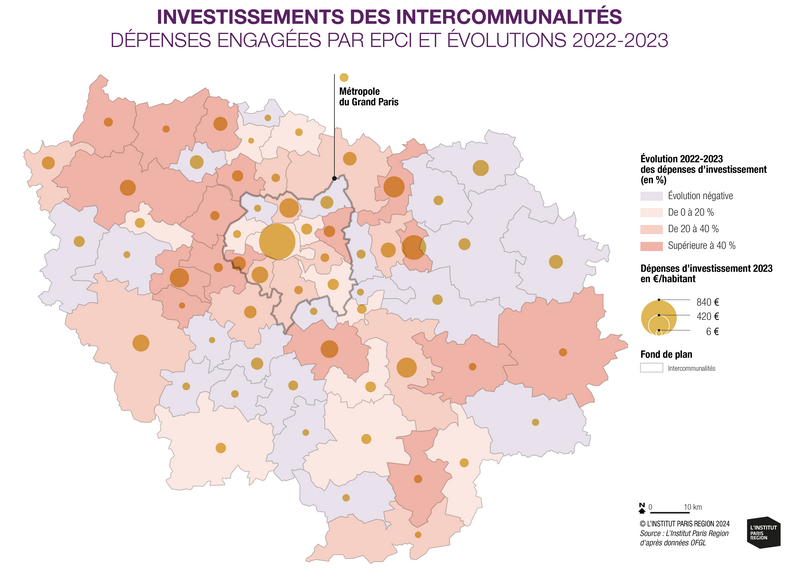

À l’inverse, ces dernières progressent parmi les communes, les intercommunalités et la Région. Néanmoins, seule les dépenses d’investissement portées par les intercommunalités (+15 %) évoluent à un rythme supérieur à l’inflation, celles des communes et de la Région s’élevant respectivement à 3,5 et 4,7 %.

Cette progression des dépenses d’investissement au sein des intercommunalités n’est toutefois pas uniforme : elle est portée par les agglomérations (+23 % rapport à 2022), par les établissements publics territoriaux (+19 %) et par la communauté urbaine Grand Paris Seine et Oise (+45 %). A contrario, le volume des dépenses d’investissement sur les communautés de communes a baissé de plus de 20 % par rapport à 2022.

Vers un accroissement des besoins de financement des collectivités ?

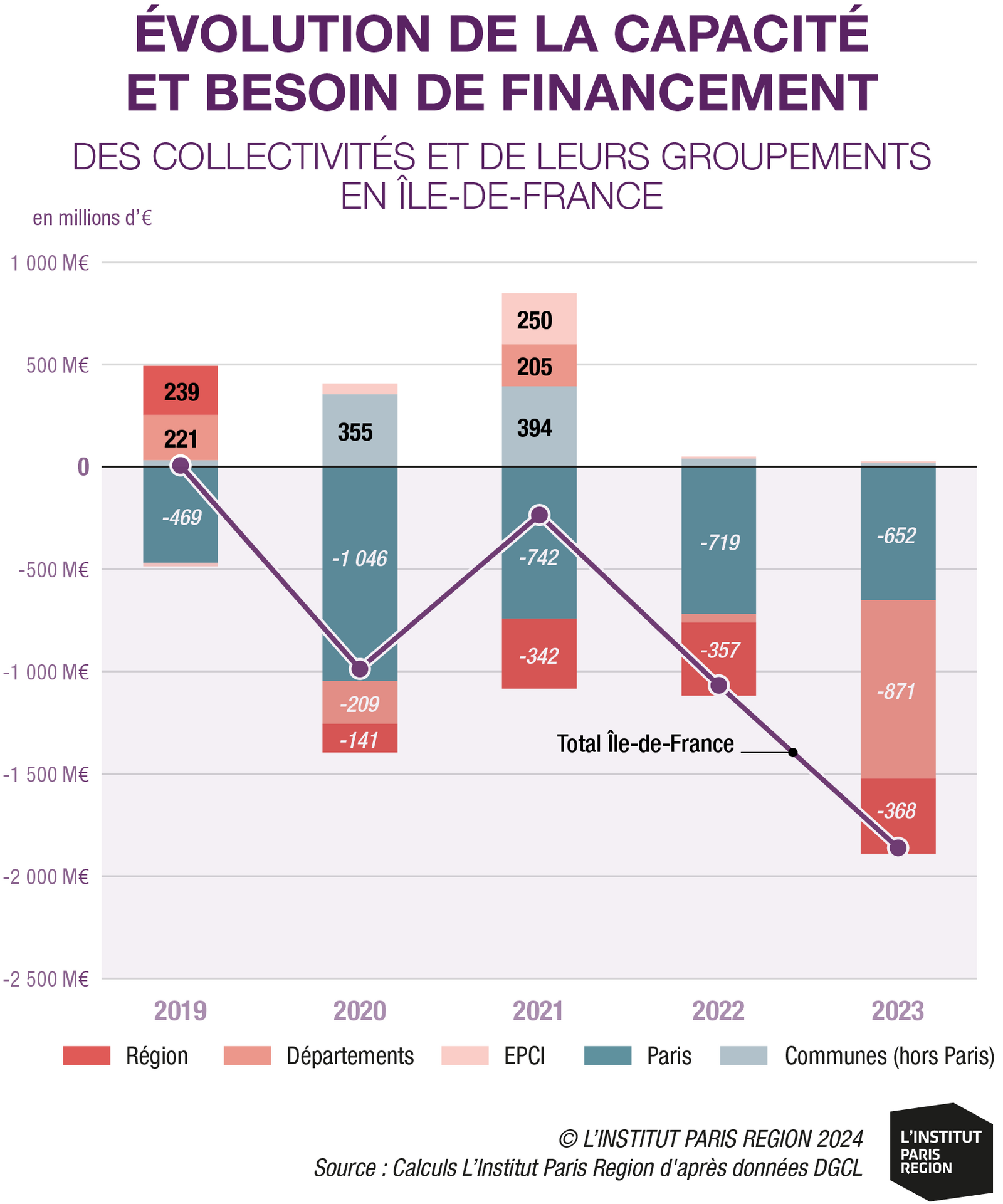

La différence entre les recettes totales (fonctionnement et investissement) et les dépenses totales, hors mouvement ayant trait à la dette, permet de déterminer dans quelle mesure une collectivité est en situation de besoin de financement (dépenses supérieures aux recettes) ou en capacité de financement (recettes supérieures aux dépenses).

Le besoin de financement des collectivités prises dans leur ensemble croit substantiellement depuis quatre ans. Après une année 2019 où les ressources excédaient très légèrement les dépenses, les collectivités franciliennes sont, depuis 2020, en situation structurelle de besoin de financement. En 2023, celui-ci s’élevait à près de 1,9 milliard d’euros. Ce fort accroissement des besoins de financement est porté par la Ville de Paris, la Région et, depuis 2023 avec le retournement de conjoncture sur les DMTO, par les départements. Le bloc local, hors Paris, dégage quant à lui une situation de capacité de financement. Celle-ci s’est avérée largement excédentaire au cours de la période du Covid, où des services communaux et intercommunaux n’ont pu être assurés dans un contexte où leurs recettes fiscales se sont maintenues.

Les indicateurs récemment publiés par les services ministériels de la Direction Générale des Collectivités Locales (DGCL) et ceux de Bercy laissent augurer un accroissement notable des besoins de financement des collectivités à court et moyen terme. Les situations comptables des collectivités arrêtées à la mi-2024 confirment la tendance à une progression des dépenses supérieure à celle des recettes et à un effondrement de l’épargne brute (-73,9 %). Même s’il convient d’être prudent compte tenu du fait que ces données comptables peuvent être erratiques, la tendance semble être clairement à une dégradation des finances locales. Cette détérioration de la situation serait également observée cette fois-ci au sein des communes.

Par ailleurs, plusieurs signaux laissent entrevoir une baisse des recettes fiscales : les DMTO poursuivent leur chute au cours de cette année 2024. La baisse notable de l’inflation laisse augurer une revalorisation des bases foncières plus faible pour 2025. Enfin, les services de Bercy alertent en cette rentrée sur la perception d’impôts nationaux, sensiblement inférieurs à ceux anticipés dans le budget 2024 : impôt sur les sociétés, impôt sur le revenu et TVA. Dans la mesure où cette dernière constitue dorénavant la première ressource fiscale des collectivités, le risque est grand que les recettes perçues soient inférieures à celles estimées dans les budgets 2024 avec, à la clé, des possibles corrections budgétaires. Pour le moment, les collectivités maintiennent le cap de l’investissement en puisant dans leur fonds de roulement. Qu’en sera-t-il du financement des services locaux de proximité et de l’investissement local si cette situation devait perdurer ?

*Les dépenses et recettes de fonctionnement ; les dépenses d’investissements hors remboursement des emprunts ; l’épargne brute qui représente la différence entre les recettes et les dépenses de fonctionnement, l’épargne nette constituée de l’épargne brute déduction faite des remboursement d’emprunt et enfin les dépôts au Trésor qui constituent la trésorerie des collectivités résultant de leurs excédents antérieurs. Tous les chiffres cités dans la chronique proviennent de l’OFGL.

Cette page est reliée aux catégories suivantes :

Gouvernance

|

Finances publiques, fiscalité

|

Chronique & dossier