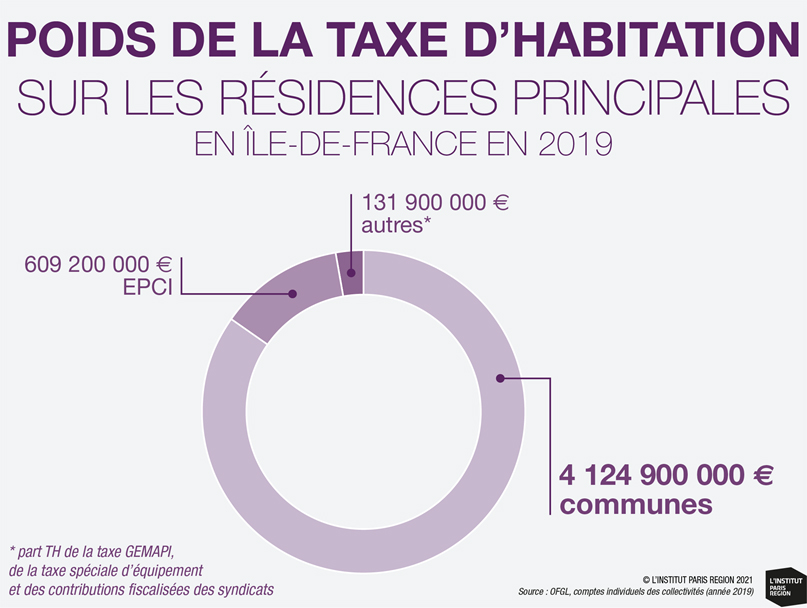

Engagée depuis 2018 pour les contribuables, la suppression progressive de la taxe d’habitation sur les résidences principales (TH) ne devient réellement concrète que depuis cette année pour les communes et les intercommunalités. Bien que la TH n’était déjà plus payée que par les 20 % de contribuables les plus aisés, les pertes de recettes sur les 80 % restant étaient en effet jusqu’ici compensées par l’État. À partir de 2021, la taxe d’habitation, ainsi que différentes taxes qui y sont rattachées, ne figureront dorénavant plus dans les comptes de ces collectivités. Au total, ce sont environ 4,9 milliards d’euros de fiscalité « ménages » (chiffre 2019) issus de cette taxe qui ne sont plus perçus en Île-de-France.

Quelle autonomie des collectivités et intercommunalités après la loi de finances 2021 ?

Chronique de la fiscalité locale n° 6 Sommaire

La suppression définitive de la taxe d’habitation et les dispositions de la dernière loi de finances font de 2021 une année charnière pour les finances des collectivités locales. En réduisant le pouvoir des collectivités locales pour lever l’impôt, les mesures de la dernière loi de finances accentuent un mouvement engagé depuis plusieurs années et qui semble remettre en cause le lien fort établi entre la décentralisation à la française et l’autonomie fiscale des collectivités. Les mécanismes et les ordres de grandeur diffèrent, mais tous les niveaux de collectivités sont concernés.

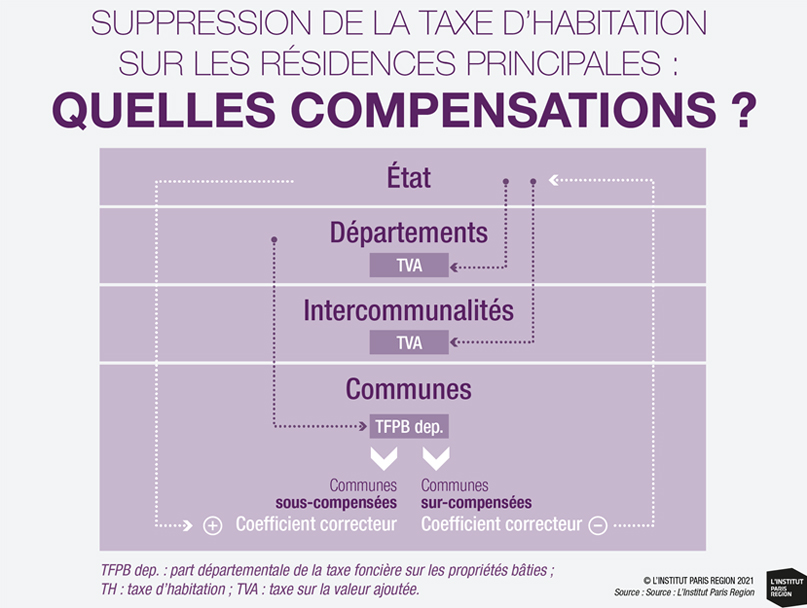

La mécanique des compensations

Les mécanismes de compensation sont connus : les communes récupèreront la part départementale de la taxe foncière et les départements disposeront d’une fraction de TVA en compensation, tout comme les EPCI à fiscalité propre et la ville de Paris. Les taxes « annexes » assises en partie sur la TH (GEMAPI,TSE, contributions fiscalisées), sont, quant à elles, réparties sur un autre panier de taxes locales (taxe foncière, cotisation foncière des entreprises).

Si ce jeu de dominos fiscal s’avère facilement compréhensible, sa mise en application se révèle en revanche complexe. Un mécanisme de correction pour « égaliser » le trop perçu ou le manque à gagner par rapport à la situation de 2020 est donc institué cette année. Il s’agit du coefficient correcteur (« coco ») qui s’applique au produit de taxe foncière :

- les communes « surcompensées » (celles dont le produit de taxe foncière « département » qu’elles récupèrent excède l’ancienne taxe d’habitation) se voient attribuer un « coco » inférieur à 1 ;

- les communes « sous-compensées » disposent d’un coefficient supérieur à 1.

Ce mécanisme conduit, en pratique, à un transfert artificiel de bases foncières entre communes sous/surcompensées.

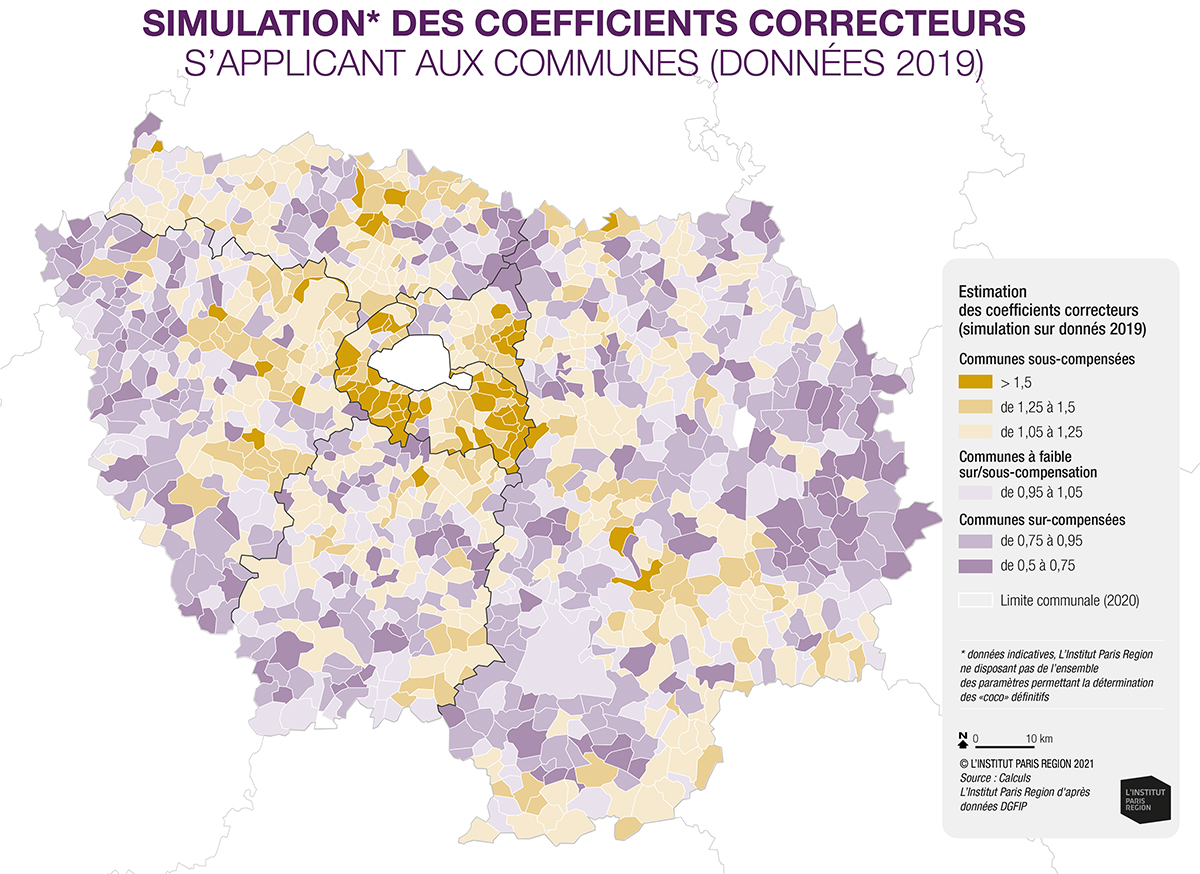

En termes d’équilibre global, il s’agit de compenser les 3,36 milliards d'euros de taxe d’habitation levée sur les communes franciliennes (hors Paris) par un produit de taxe foncière « départementale » d’environ 2,41 milliards d’euros (toujours hors Paris). En conséquence, une majorité de communes franciliennes se retrouvent « sous-compensées ». Dans la région, L’Institut estime à environ 55 % la part des communes qui seraient dans cette situation contre 31 % au niveau national (source : Institut des politiques publiques, Suppression de la taxe d’habitation et réallocation de la fiscalité locale).

Le mécanisme de correction, largement expliqué par L’Institut dans sa Note rapide « Comment la suppression de la taxe d’habitation bouleverse la donne » de décembre 2019, a tendance à favoriser les communes de la zone centrale (cf. carte ci-dessous).

Dans les faits, les mécanismes de compensation ne seront pas déterminés à l’échelle régionale : le « transfert » de bases foncières entre communes sous- et surcompensées s’effectuera par l’État. Il est toutefois intéressant de mesurer le transfert de fiscalité en cours sur les seules communes d’Île-de-France.

Le « surplus » de taxe foncière à écrêter parmi les communes surcompensées représente environ 270 millions d'euros contre plus de 1,2 milliard d'euros de réajustement parmi les « sous-compensées », soit un solde net de plus de 900 millions d'euros. Ce déséquilibre est à mettre en perspective avec la situation en zone centrale où 670 millions d'euros sont à compenser hors Paris. Plusieurs caractéristiques interviennent en effet au niveau de la petite couronne :

- la TH y est concentrée uniquement sur les communes. De leurs côtés, les établissements publics territoriaux et la MGP ne peuvent pas lever de taxes « ménages », contrairement aux EPCI à fiscalité propre de droit commun. Le montant de TH communale y est donc plus élevé qu’en grande couronne ;

- les taux de taxe foncière votés par les départements sont globalement plus faibles (en premier lieu pour les Hauts-de-Seine et, dans une moindre mesure, le Val-de-Marne).

Si ces mécanismes préservent, à court terme, l’autonomie fiscale des communes, leur viabilité à long terme est en revanche questionnée : la sanctuarisation du « coco » dans le temps, l’effet multiplicateur avec l’évolution du foncier, la perspective d’une révision des valeurs locatives sont autant de facteurs rendant peu visibles les perspectives fiscales des communes.

Poursuite d’une « étatisation » des ressources des collectivités

Les collectivités locales bénéficient, depuis des décennies, de subsides de l’État pour assurer leurs missions de service public. Ceux-ci peuvent être consécutifs à des moyens supplémentaires accordés suite à des transferts de compétences, ainsi qu’à des mécanismes de péréquation pour allouer plus équitablement des fonds d’État (péréquation verticale) ou des fonds mutualisés entre collectivités (péréquation horizontale). Cependant, le poids de l’État dans la détermination des recettes de fonctionnement des collectivités s’est sensiblement accru ces dernières années :

- multiplication des mécanismes de compensation suite à des réformes fiscales (ex : suppression de la taxe professionnelle) et d’exonérations que l’État accorde à certains contribuables ;

- affectation de quotes-parts de taxes nationales, notamment pour le niveau régional (TVA en remplacement de DGF, TICPE...) ;

- application de taux nationaux sur des taxes locales (cotisation sur la valeur ajoutée des entreprises, CVAE) ;

- ou encore, encadrement des règles de détermination des taux votés sur certaines taxes locales.

La loi de finances 2021 poursuit et amplifie ce mouvement avec l’intégration de la TVA pour compenser le transfert de la part départementale de la taxe foncière aux communes, la suppression de la TH levée sur les EPCI et la ville de Paris et, enfin, la suppression de la part régionale de la CVAE. Si la compensation à l’euro près de ces transferts est garantie, de nombreuses collectivités s’interrogent sur la dynamique future de ces recettes. Le vote d’un amendement dans le PLF 2021 pour corriger dans un sens moins favorable aux collectivités les règles d’indexation annuelle de la fraction de TVA allouée aux départements et EPCI révèle bien le défi pour ces derniers de pouvoir assurer la pérennité à moyen et long terme de ces mécanismes de compensation.

À cela, s’ajoute la compensation de la baisse de l’assiette foncière sur les usines qui intervient notamment dans le calcul de la taxe foncière sur les propriétés bâties et la cotisation foncière des entreprises (cf. chronique précédente).

L’Institut a souhaité estimer le poids de ces différentes dispositions de la LF 2021 dans les recettes de fonctionnement des collectivités. Ces simulations ont été réalisées depuis les comptes consolidés des collectivités sur 2019 (sources : calculs L’Institut d’après données OFGL, Cerema et DGFIP).

Parmi l’ensemble des ressources des communes, EPCI et départements franciliens, on estime que plus de 4,7 milliards d’euros devraient être impactés :

- soit à travers la substitution d’une taxe nationale à un impôt local (et donc avec perte du pouvoir de taux pour ce qui concerne les départements) ;

- soit à travers des compensations sur des exonérations de locaux industriels (réduction d’assiette dans le calcul de la taxe foncière et CFE) ;

- soit, enfin, à travers le mécanisme de correction consécutif à la taxe d’habitation (« transfert » de bases entre communes).

Ces mécanismes de fonds préservent les ressources des collectivités à court terme mais questionnent le maintien de leur autonomie fiscale. La comparaison avec des systèmes étrangers – notamment les États fédéraux comme l’Allemagne ou les plus régionalisés comme l’Espagne où les ressources locales issues d’impôts propres sont très minoritaires – montre qu’il n’existe pas de lien absolu entre décentralisation et autonomie financière des gouvernements locaux.

Pour autant, on constate en France une tendance forte et voulue par le pouvoir central à l’atténuation du lien entre fiscalité et territoires et une « dé-territorialisation » accrue des sources de financement des services publics locaux.

Valentin Sauques

Cette page est reliée aux catégories suivantes :

Chronique & dossier

|

Gouvernance

|

Finances publiques, fiscalité